一、收益分析

2025整体收益152w(包括期货+雪球账号),收益率+164.8%,收益率不可持续

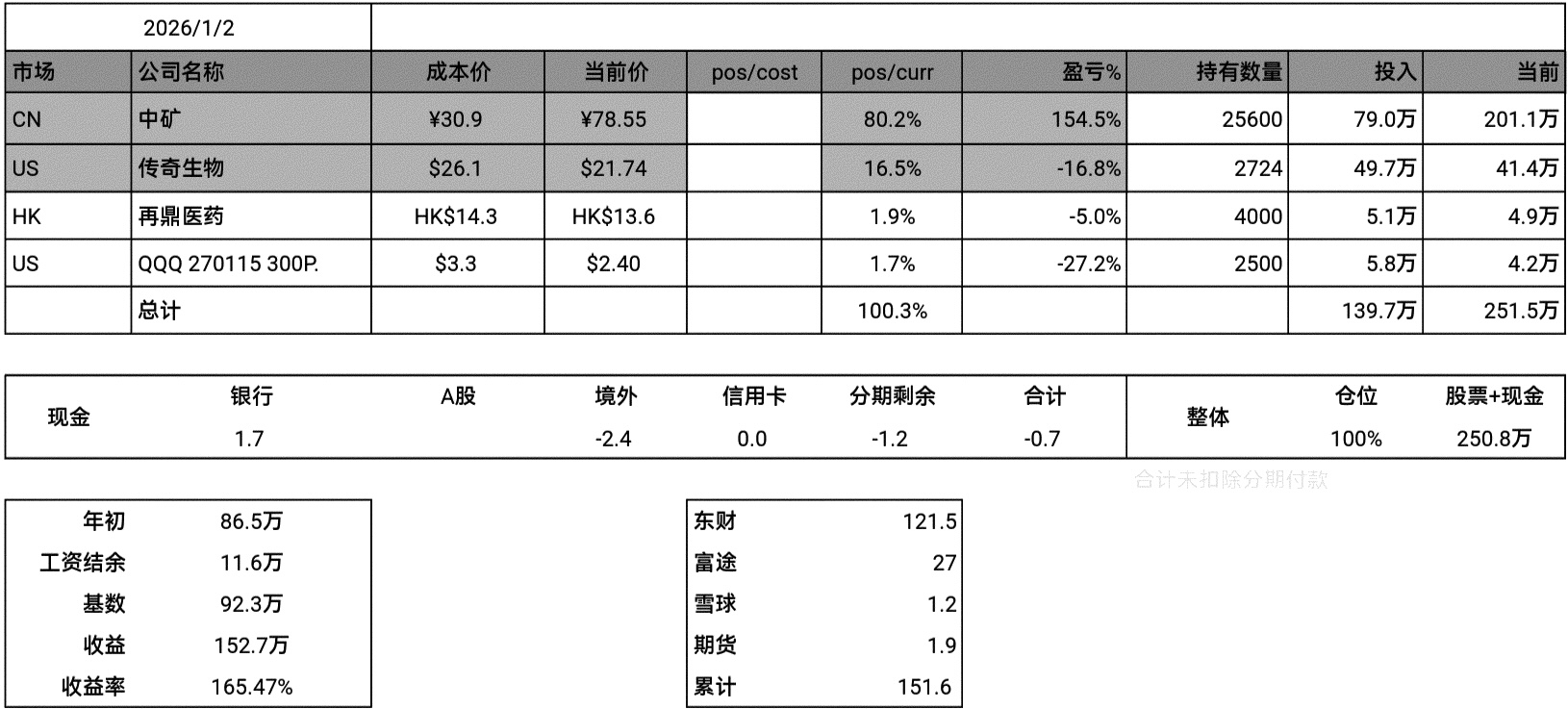

目前持仓中矿(80%)+传奇生物(17%)+ 再鼎医药(2%)+ QQQ PUT(1.5%)

过往收益率:

| 年份 | 收益率 | 沪深300 | 创业板指 | 标普500 | 纳斯达克 |

|---|---|---|---|---|---|

| 2022 | +0.58% | -21.63% | -29.37% | -19.95% | -33.1% |

| 2023 | +5.23% | -11.38% | -19.41% | +24.58% | +43.66% |

| 2024 | +24.00% | +14.68% | +13.23% | +23.31% | +28.64% |

| 2025 | +164.8% | +17.66% | +49.57% | +17.25% | +21.27% |

| TR | +247.53% | -6.29% | -3.60% | +44.19% | +49.93% |

| CAGR | +36.54% | -1.61% | -0.91% | +9.58% | +10.66% |

收益贡献前5位和后3(亏损低于1w不展示了):

| 标的 | 盈利(万) | 涨幅 | 贡献占比 |

|---|---|---|---|

| 中矿资源 | 120 | +147% | +78% |

| ALB | 20.8 | +130% | +13% |

| 赣锋锂业 | 15.7 | +180% | +11% |

| Apple Put | 3.5 | / | +2.2% |

| 药明生物 | 2.7 | +27% | +1.8% |

| … | |||

| QQQ PUT | -1.78 | -30% | -1% |

| 拼多多 | -2.3 | -10% | -1.5% |

| 传奇生物 | -8.4 | -18% | -5.5% |

| 152w | +164.8% | 100% |

胜率:A股-47%,港股-66.7%,美股23.8%

赔率总(前3/后3):12.5:1,A股-500:1,港股-64:1,美股-2:1

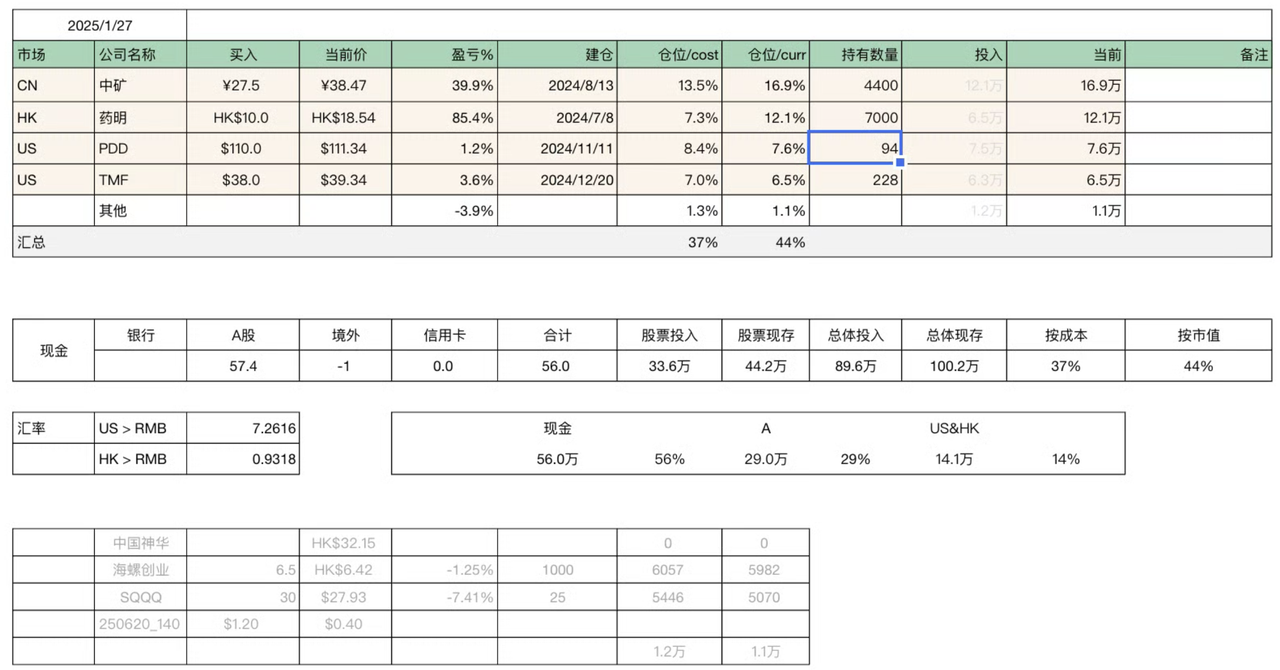

当下的资产负债表:

手续费:

| 券商 | 印花税 | 总费用 |

|---|---|---|

| 东财-a | 534.4 | 1126.28 |

| 东财-hk | 1772.3 | 2471.36 |

| 富途-hk | 4691 | |

| 富途 -us | 16440 | |

| 累计 |

其中东财3600,富途21131

二、对2024判断的修正

对医药的判断,在国内卖药确实没什么利润,但创新药企可以把药卖到全世界,中国过去20年培养了世界上最多的工程师群体,有人才优势。药明生物本身想长拿的,但川普关税战的时候,实在看不清CXO会不会被行政干预,从经济成本的角度是不会的,从政治的角度看,看不清。于是最后也没拿住,赚了80%清了。

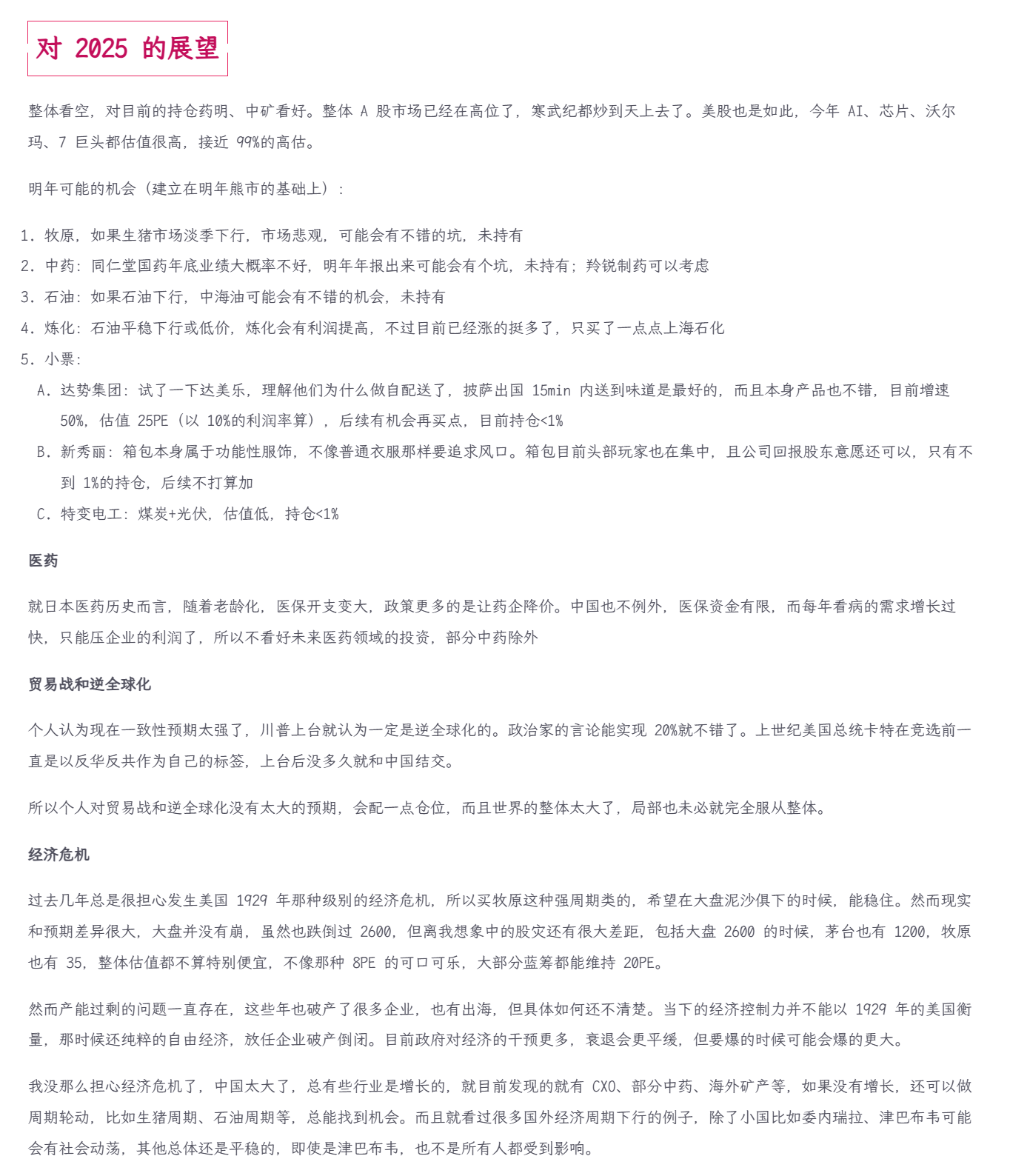

贸易战和全球化:去年年末对此的判断是基于经济利益的角度,认为贸易战不会提高烈度,也低估了川普搞事的程度,但还是配置了部分空头仓位。年初做空Apple,贸易战的时候基本对冲了,后来清了Apple Put,用这笔资金加了拼多多和ALB。这一两年也一直在空美股,目前依然持有纳指的看跌期权。(投资人不应该完全根据自己的预测配置仓位)

经济危机:依然担忧(程度有所减弱),所以在仓位配置上,给了强周期+药。现代货币超发的情况下,容易形成滞涨而非1929那种衰退,有利于大宗。传奇生物的Carvykti是救命药,经济危机对其影响远小于其他行业。

其他:牧原/国药这部分在2026年展望中有;炼化行业不够低估,还是清了,本身商业模式也很差;达势/新秀丽估值偏贵,业务需求方面也不太好懂,不太让人安心,清了;

贸易战前做空苹果截图存档

三、2025决策回顾

更看重整体配置的容错率,这里的容错并非简单的分散到很多标的,而是指资产的下限在未来可能的经济情况下是安全的,比如在上面“经济危机”中的解释

拼多多:今年波动很大,从4月份关税战暴跌,到5月份管理层说不回购不分红暴跌,再到11月份增速放缓小跌。一年三次回调,基本没赚到钱。12月时,PDD和LEGN二选一,传奇生物未来3年的利润能算得到,拼多多自己算不到,就清了。如果有机会,后续再买回来,没机会就算了。

中矿资源:今年的收益主要是中矿贡献的,年初时没想到会把锂矿的仓位打到80%,高的时候一度100%(正股+期货+期权),当下也有80%。不过要说明的是,在我的评价体系里,这不是一笔合格的投资,只能说是在我当前人生阶段需要的一笔投资。世界正在从增量合作转为存量竞争,未来的投资机会是变少还是变多,是变难还是变简单,个人预期很悲观。这轮资金上来以后,未来容错率就更高了,选择吃股息或做成长,都不至于资金紧张。选锂矿也是因为当下的锂矿有完美的击球点:商品低价格,需求高增速,供给有断档,周期强爆发。

传奇生物:刚开始建仓的时候市值60亿,目前打满的成本是48亿。60亿这个位置,不算贵也不算多便宜,大概是7折的水平。这只标的也很有个性,从7月底一直跌倒12月底,连续阴跌5个月,基本面没什么变化,产能也一直稳扎稳打的提升。

市场上流传的两个鬼故事是:Arcellx的anito-cel是个BIC;强生(JIN)因为只有Carvykti一半权益会优先用自己的产品。

前者iMM-1入组的病人基线远好于CARTITUDE-1,疗效没办法直接对比。另外纵观Arcellx的管理层的发言以及临床方案的设计,给人的感觉这款药的临床不是为了适配更多患者,而是做出漂亮的数据。后续Anito-cell还有待观察,但临床落后四年,目前也只出了24个月的随访数据,更长时间跨度内不会出现“晚期掉队”扔不好说。

从药理原理层面看,Carvykti的双BCMA结合域会比Anito-cell的D-domain单结合域更容易清除干净低浓度的BCMA细胞。Carvykti的设计思路是高结合力,T细胞一次抓肿瘤细胞两个靶点,肿瘤细胞死透后才松手,力求一击必杀。Antio-cell的设计思路是快速解离,T细胞与肿瘤细胞单一靶点结合后,快速完成杀伤信号的传递,此时CAR-T细胞不会等到肿瘤死亡后再松手,而是立刻松手去找下一个肿瘤细胞。考虑到癌细胞的BCMA靶点丢失以及T细胞耗竭的情况,双表位结合后一击必杀或许才是理论上最适合的治疗方式。反映到临床数据上就是,后期PFS曲线会更稳健,但仍需以现实数据为准。

后者从JNJ和LEGN的管理层发言中并未看出,且产能规划是JNJ亲自做的,没有打压的迹象,市场总觉得JNJ一手遮天。这种开放的系统,如果JNJ限制Carvykti的产能,必然会导致想用CAR-T的患者流到竞争对手那去,所以Anito-cell的优秀但不太优秀对Carvykti是一件好事。

对LEGN的投资还有一种情怀存在吧,会想看到一款百亿美元峰值销售的药诞生。

增加中矿持有心态的变化,以及相关事件交易时的细节

站在2025.12.31这个时间点,翻出以前发的帖子,里面有我当时的喜怒哀乐。中矿涨到了80,如果没有我以前的那些发帖,我或许会觉得一路走来都是顺风顺水,进而也会高估自己当时的能力和判断。

2024年买入的时候,买的是估值底。核心逻辑是新能源产业还在高速增长,但由于22~24年不断下跌的锂价,导致矿企资本开支减少,导致26/27年的锂矿供给出现了断档,由此带来的供需错配,会造成25年产能过剩极度低迷、26年供需收敛价格回升、27年供不应求价格上涨。

用两个词分别概括一下今年上半年和下半年的心态,分别是“彷徨”和“心累”。

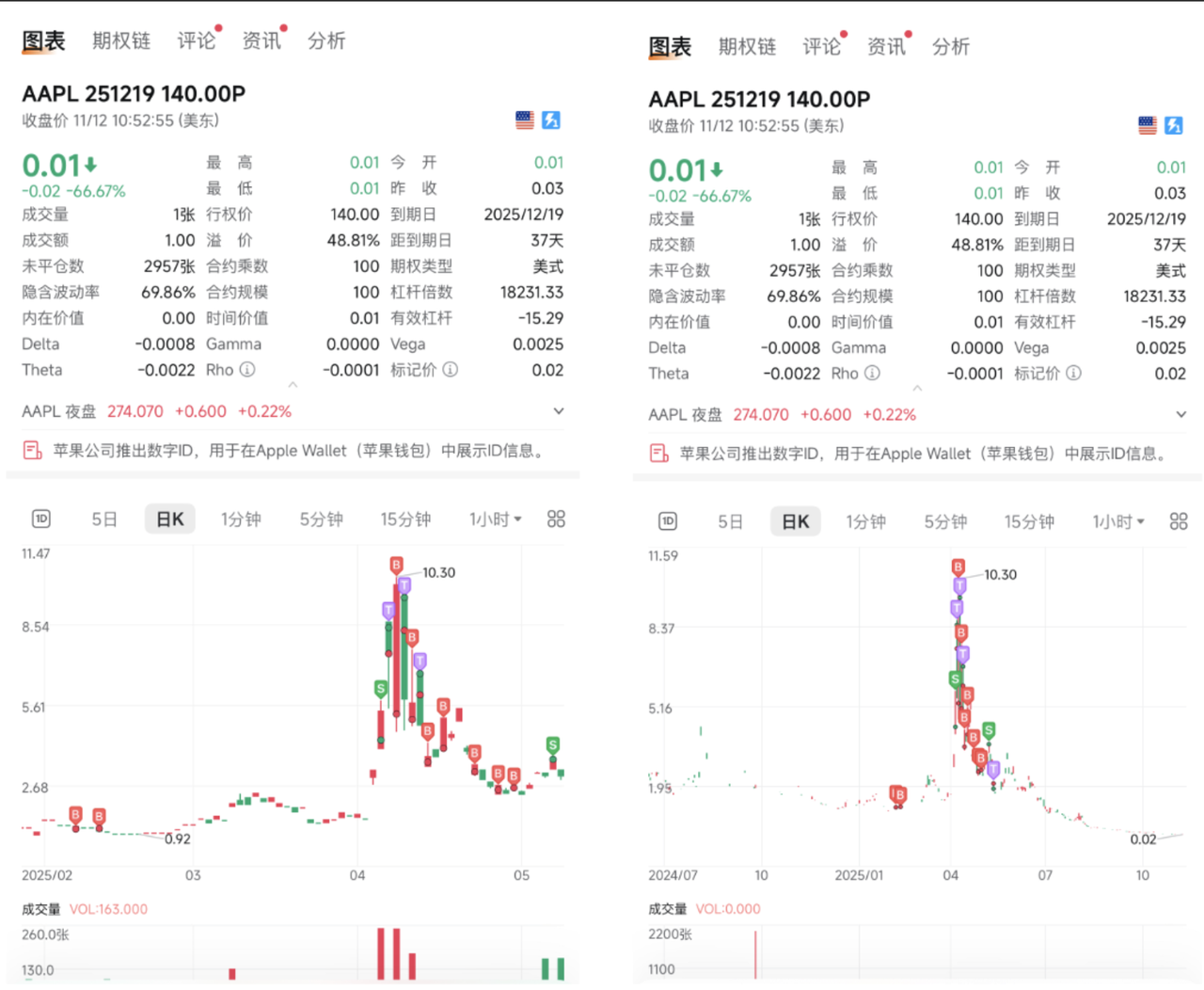

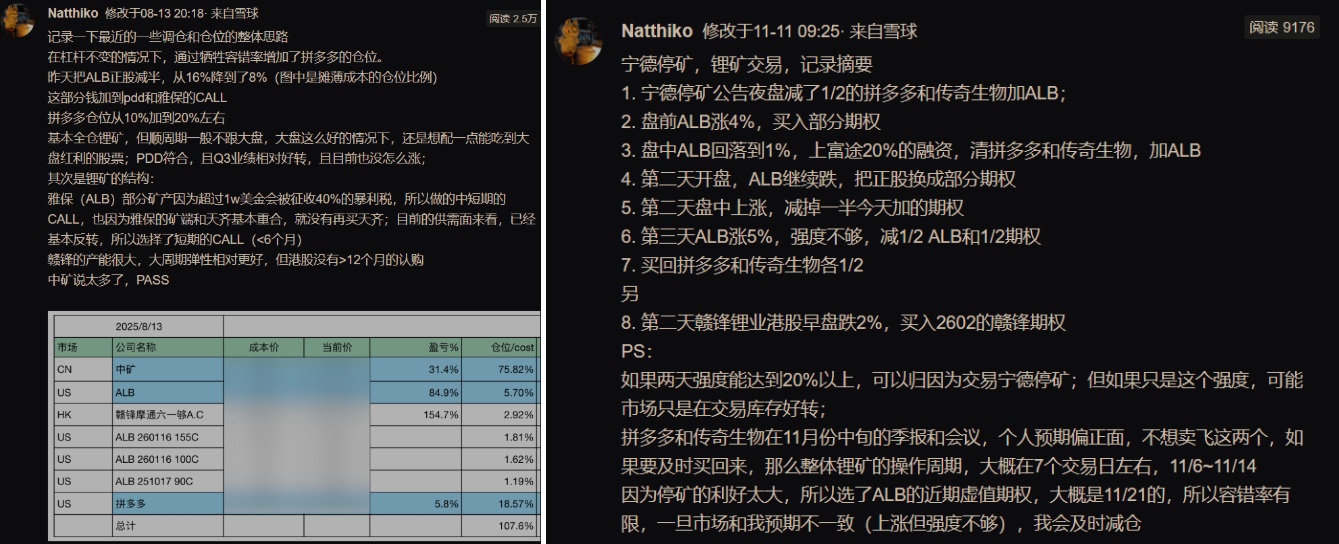

上半年比较难熬的,下半年也很折磨。25年上半年期货一度跌倒6万以下,股票也一直跌,而且从去年924到3月份做了轮过山车,与此同时,指数却在上涨,稀土和小金属也在涨,中矿的铷铯接近垄断,但它不涨。站在当时的虽然推演上行周期大概率是26/27年,但晚一两年也非常正常,处于坐牢状态,也担心市场牛转熊导致的估值中枢下降,A股牛市也短。实际上,到8月后反转的具体时间点才算很清楚,一方面国家层面的反内卷会导致江西大部分违规开采的产能出清,另一方面储能的爆发超预期的带动了今年的需求,最后是价格的持续低迷打断了很多供给,供给、需求和价格低迷的三重利好,导致上行周期周期提前了大半年,这也是为什么下半年频繁使用期权的原因。

需要说明的是,三种底,估值底/业绩底/周期底,因为中矿质地很好,所以一直是左侧抄的估值底,本身的铜和锗的预期,也是可以不看周期反转的。

6月份之后,期货回升,赣锋有储能的加持,一度领涨,天齐赣锋的港股涨的很多,虽然中矿是最低估的,比天齐赣锋便宜近2/3,但中矿涨幅却是最差,直到11月份之后,中矿才真正追赶上来。具体的时间节点应该是魏巍和孙梅春两个大股东卖完之后,股东人数反而减少了,在这之后,上涨就比较流畅了。

期间不断传出宁德时代枧下窝复产的小作文(至少4次以上),每次小作文都会造成大幅下跌,虽然每次都有抄底,一方面A股没有合适的金融工具,抄底只能用港美的期权,但港美资金体量不大;另一方面期权的涨跌幅度太大,而且频繁利好利空叠加,晚卖一天就容易收益下滑一大截,整体持仓很折磨,多头像是失了智,让空头这么嚣张,而且每次都上同样的当,有几次会觉得相当愤怒,这帮人蠢到无可救药。另一方面也说明了行情在启动初期,很多投机分子还是不信的,稍微有点“利空”就跑路,这也算是个好事。

9月~11月这段期权交易让我很累,尤其是8.13和11.11那两次加了很多期权仓位,巨大的波动又叠加了期权的时间贬值。一方面要利润最大化,一方面要考虑容错,一方面还得防止卖飞传奇生物和拼多多(虽然这两个H1和Q3季报出来股价走的稀烂),还要担心赚太多境内是不是有足够的钱交税,不想让境内账户给境外账户输血。而且很多交易又集中在晚上,导致不怎么睡得好。从短期来看,今年做的交易赚了很多,长期来看,不提高认知,并无价值。

今年也完成了几篇公众号:

4.16 《谈谈当下的锂矿》(关税战期间写的,最先录的播客)

5.7 《碳酸锂的崩盘》(跌倒6.5w,感觉很低了)

5.8 《锂矿的关注重点和合理定价》

5.16 《那么多锂矿,为什么选中矿》

5.18 《推荐一些研究锂矿的博主》

11.30 《中期回顾(锂Li)》

12.16 《传奇生物:前言概述》

整体写的都比较烂,没什么能让我满意的,好在输出也可以倒逼输入,让自己能保持稳定的进步,写下来也能让自己思考更清楚。

因为锂矿仓位过大,也导致今年的注意力主要集中在这个板块,以至于市场的其他方面,几乎没什么关注。

四、市场行情

新消费(泡泡玛特、老铺黄金、蜜雪冰城)

算力/储能(易中天、阳光电源)

稀土/小金属(北方稀土、 兴业银锡、洛阳钼业、藏格矿业)

创新药/医疗(康方生物、信达生物、药明生物…)

这方面几乎没怎么关注,只记得上半年新消费涨得很好,下半年光模块涨得很好,有色金属全年都很好,大宗方面石油煤炭下跌。

五、迭代

1、修正对医药/硬科技股的偏见

过去受到巴菲特和老林的影响,认为科技/医药变化太快、风险太大,很难有确定性的机会。去年9月份看到药明生物非常低估,想着风险还可以,毕竟CXO严格来说不算创新药,它只是个卖铲子的人,被替代的风险远小于创新药,于是就买了不到20%的仓位。

今年前前后后看了几篇文章,对我影响尤其大的两篇分别是枯叶先生的《消费并不是长寿的代名词——从微软Windows说起》 和 LTLyra的《再聊投资生物医药的正确姿势》,然后意识到,在某些特定情况下投资医药/科技股,其实是风险可控的。

老巴和老林说的这些话,也只是基于自身认知的判断,年龄摆在那里,再去研究AI、创新药什么的也不现实了,投资还是要从自己本身的情况出发,但依旧保留对变化不大的行业的研究权重,加入创新药的学习,谨慎的对快速变化的行业企业下注。

2、静态规律/动态更新

过去我更习惯‘频率学派’的思维:通过复盘牧原、药明生物、中矿这些传统赛道,从周期的往复中寻找‘大概率重复’的规律。这本质上是‘向后看’,从老的经验中总结商业模式,然后等待合适的买点,赚的市场的钱。

而今年,我尝试在决策中引入更多的‘贝叶斯权重’:学习如何根据‘新信息’实时修正认知。比如在观察泡泡玛特时,意识到不能简单套用IP启动->爆火->冷却->消亡的历史规律(频率论),而需要像一个贝叶斯主义者那样,观察它在管理克制、IP运营上的每一个微小变量,并据此不断更新我对它哪些IP能‘基业长青’概率的判断,目前依旧没什么头绪,消费者都是善变的,无法判断变化何时到来,但认可ppmt作为IP平台的价值。

赚市场的钱和赚企业的钱逻辑相差非常大,前者更侧重人性,比市场90%的人强即可。后者更侧重理解,比如看懂这家企业需要10′,但你只能考8′,可能市场上其他人都只能考5′,那你还是赚不到钱。个人更擅长的是对自我的把控,对新事物变化的敏锐程度稍差。

如果说以前我的认知权重里,20%靠动态更新,80%靠历史规律;那么今年,努力将那份对新事物的感知权重提升到40%。其实,纯粹从投资的角度而言,这种提升未必会带来收益率的提高,反而可能造成亏损的风险,这方面转变,更多的是关注人本身能力的提高。

六、对2026年的展望

可能会买的标的

贵州茅台:需求周期/库存周期/市场周期/需求结构

- 需求周期:宏观经济增速放缓导致的需求低迷

- 库存周期:21~24年的压货导致渠道库存过高

- 需求结构:新经济相较于房地产等行业,主要是技术导向而非资源导向,用酒场景减少

- 除非明年跌倒估值很有吸引力,不然从业绩的角度,26年似乎很难触底,当下的茅台比前两年的阿胶还难。

海螺水泥:

- 需求端,西北地区由于基建的原因,水泥价格高,长三角地区水泥价格低,跌破至成本价。房地产新增开工面积降至低点,对水泥的边际影响在减小

- 成本端,水泥50%的成本来自能源,主要是煤炭,煤炭价格若继续上行,可能进一步加快产能出清

- 并购?日本水泥企业在90年代萧条期,通过股权并购(当时各家已经没钱了)三合一,然后减产能。目前海螺账上近700亿的现金,完全没有当年日本的窘境,最好的情况是周期底部做一些投入产出比不错的并购,这部分不确定性很大,不纳入计价

泡泡玛特:看好平台IP的商业模式,但难以判断未来三年利润,有合适的资金会买点。但对这种利润无法估算,又涨了20倍的股票,很担心短期市场的力量

同仁堂国药:吃息、资金轮动和老龄化,4 月份放开牛黄进口后,牛黄价格持续回落,170 万每公斤跌倒 130 万每公斤,国药成本有望下降

生猪期货:2025Q4生猪价格持续处于11~12块的低迷状态,随着玉米价格的上涨,猪粮比也下滑到5:1左右,小企业应该亏损严重,如果明年上半年玉米价格继续上涨,或许会加快行业出清,目前看生猪远期期货已有升水,或许空间有限,未必值得参与

豆粕ETF:26年整体偏空,等一个2600~2700左右的期货价格(大豆理论成本线时豆粕价格/非静态)。豆粕期货市场由于下游需求稳健且常有套保压力,经常呈现“近高远低”的贴水结构。豆粕ETF因期货贴水带来的展期收益大约是年化7%,底部区间买入可作为类现金资产

当前标的的预期

中矿资源:按时间和空间分批减仓(预期,具体视情况而定)

- 800亿/1200亿/1500亿,到了各减20%;26年中/27年中,到了各减20%.

- 由于26/27年的供给缺口,整体锂矿行业的基本面无需担心,但考虑到大盘已经涨了1年多,市场走熊对上行周期矿股的影响很难判断

传奇生物:看好Carvykti作为MM领域的BIC药物,可能会持有到2029年,26年出C5数据,27年获批一线(目前看几乎必然),保守按28年50亿销售峰值估,正常按31年100亿销售峰值估。具体在《传奇生物:前言概述》中有所有预期分析。

再鼎医药:看好ZL-1310和Karxt,一个是小细胞肺癌的重磅药,临床数据惊艳;一个是神经治疗领域70余年来首个全新作用机制的重磅新药。目前2.5%,最大不超过10%,医保砍价是个风险点

对整体市场的预期

A:牛市很少持续2年以上的,924至今已持续15个月,26年整体偏空,仓位多少看个股给不给机会。

这轮和之前的都不太一样,结构分化很严重,科技/资源股涨上天,消费股依旧萎靡,基本面不好的是一点都不给涨幅。目前科技的整体估值在高位了,向上空间有限了。供给端不确定是否会一拥而上;需求端是否会持续超预期也不好说。如果科技开始跌,那么市场整体应该不会好到哪去,没有很大的板块能吸纳科技的资金,最后的结果大概率是泥沙俱下。对消费股而言就是涨的时候不一起涨,跌的时候一起跌。

美:美股整体也比较高,AI的是否是泡沫或阶段性泡沫也不好说,看巨头们能不能继续增加资本开支,有几家商业模式(Gemini、GPT)是跑起来了,但巨大的成本下,AI规模效应也比互联网差很多,目前也赚不到什么钱。如果头部互联网企业因为迟迟看不到ROI,是否可能缩减CapEx?即使继续增加AI方面的支出,仅凭AI能否带动指数继续上涨,或能涨几年,十分存疑,所以还是维持一年的空头仓位,QQQ看跌期权本来是买了5%,今年随着其他标的上涨,这部分的比重被动下滑到2%,后续看情况,可能再加到5%。不是完全看空美股,而是作为一个保险配置。时代周期的尾部,货币和股市的波动或许会很剧烈。

如果从一个更宏大的叙事的角度,AI的军备竞赛对两个大国而言是未来重中之重,那么相关标的的估值,就是吸引全体投资的动力,这种基于国家战略的定价逻辑能持续多久,已经不是单纯的财务模型所能测算的了。

另外关税战后,美国进口关税从原来的2%增加到17%,这部分的影响会在26年显现。最直接的影响就是推高美国国内的CPI,降低美国居民消费能力,影响美联储降息。也迫使国内企业,加速将生产线向墨西哥、越南和印度转移,这一过程也导致了生产效率的短期下降和物流成本的上升。后续关税及产业链扰动对美股和A股的企业的影响仍有待观察。

社会是追求公平还是追求效率,目前看来是追求效率,这点中美是一致的。日本选择前者,美国选择后者,但最后所有组织都会主动或被动的选择后者。因为选择前者的最后都被淘汰了,没有组织能在长期利润率为负的情况下存在,也没有组织能在长期低利润的环境下创新。

世界整体从合作走向竞争,动荡不可避免。

七、里程碑

2025.2.4(微博帖子) 账户刚好到100万,从2021年7月份工作开始,花了3年半的时间,达到了这个资金量。期间股票收益大概是22万,妈给了10万,剩下的58万左右是工资收入,平均每年不到20万的结余。 其实刚开始到这个资金量的时候,内心并没有太多的激动,但后来想想还是挺开心的,就发了朋友圈庆祝,过了一天,又逐渐归于平静。

剩下的就是明年想着怎么样翻一翻,或者是有更高的收益率,内心里会觉得像牧原股份、同仁堂国药、贵州茅台会有不错的收益,所以还是比较有希望的,但最后事实如何也并不清楚,就像我去年会觉得今年收益率不错一样,我去年会觉得今年牧原应该长得很好,但实际上并没有。

到达100w时,当时账户的快照

2025.10.30 达到了200w的资金量,距离100w过去了279天,183个交易日。忘截快照了。